当社は、2022年6月、金融安定理事会(FSB)により設立された「気候関連財務情報開示タスクフォース(TCFD)」が2017年6月に公表した提言への賛同を表明いたしました。

また、TCFD提言に沿って、気候変動に関連するリスクと機会を識別し、それらの財務的影響を分析・評価し、レジリエンスを考慮して取組みを検討いたしました。本ページでは、その内容を開示しています。

今後も気候変動に関連するリスクおよび機会の評価や管理を行い、適切な情報開示を行うとともに、気候変動に関する課題に対する取組みのレジリエンスを高め、金融機関として脱炭素社会を実現する取組みに努めてまいります。

ガバナンス

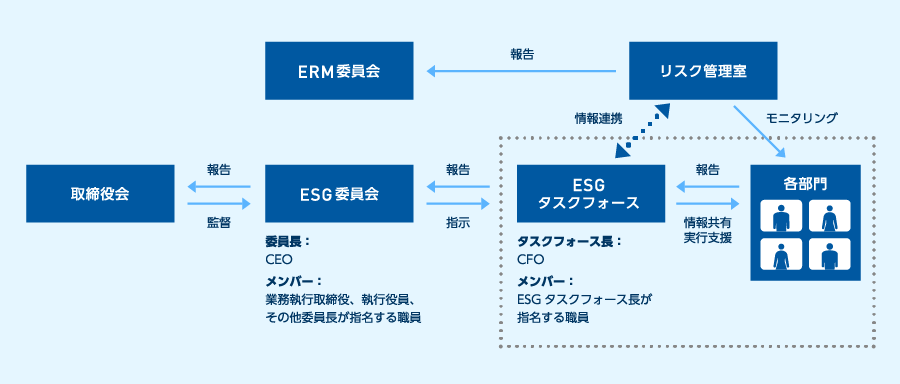

当社では、CEOを委員長とし、執行役員会と同一のメンバーで構成されるESG委員会を設置しています。気候変動に関する課題への対応は、環境課題への対応の一つとして、ESG委員会で検討・推進を図ります。

ESG委員会は、原則四半期に1回開催され、中長期的な視点で自社と社会のサステナビリティの動向について協議し、気候変動に関する課題を含むESG課題の具体的な取組み・施策等について立案・推進します。また、取締役会に対し、原則半期に1回、取組み・施策等の進捗状況を報告します。

取締役会は、ESG委員会から報告を受けた事項について企業価値向上の観点から監督を行うとともに、ESG方針、マテリアリティ(重要課題)、気候変動に関する課題への対応を含む重大な目標値等については、ESG委員会の審議結果を踏まえ、自ら決定します。

また、ESG委員会の下部組織としてCFOを長とするESGタスクフォースを設置しており、ESG委員会で決定した気候変動に関する課題を含むESG課題の具体的な取組み・施策等の推進・実行支援の役割を担っております。

※当社は、気候変動に関する課題への対応を環境課題への対応の一つとして位置づけ、ESG委員会において取扱う事項として明確に規定しております。

戦略

当社の住宅ローン事業は、主に貸金業法に基づく「貸金業者」として、証券化を資金調達手段とした住宅ローンのオリジネート(貸付)とサービシング(回収)を行う、いわゆるモーゲージバンク事業です。

具体的には、まず当社でオリジネートされた住宅ローン債権が、原則として、独立行政法人住宅金融支援機構(以下「住宅金融支援機構」といいます。)や信託銀行などの金融機関にそれぞれ債権譲渡されます。その後、当該住宅ローン債権を裏付け資産とする住宅ローン担保証券(Residential Mortgage-Backed Securities)または信託受益権が発行され、投資家へ販売されます。これにより、 当社は資金調達リスク、金利変動リスク、信用リスクなど事業運営に関わる各種リスクの最小化を図っております。また、当社は住宅金融支援機構や信託銀行などの金融機関から委託を受けて、債権譲渡後の住宅ローンに関する債権の管理・回収事務を行っております。さらに、銀行法に基づく「銀行代理業者」として提携金融機関等の住宅ローン商品を代理で販売しております。

すなわち、 当社グループが融資実行した住宅ローンの債権は原則として債権譲渡され、代理で販売した住宅ローン商品等は当社グループのバランスシートに計上されないため、 当社グループの住宅ローン事業は信用リスクや金利リスクが最小化されたフィービジネスとしての特徴を有しております。また、当社は、日本で初めてグリーンRMBS(※1)を発行し、省エネルギー性に関する一定の基準を満たす住宅を対象とした住宅ローン「スーパーフラットS」(※2)の実行のため、資金調達を行ってまいりました。

このようなビジネスモデルであることから、シナリオ分析において、住宅ローン債権を保有することで高いリスクとなりうる担保不動産の損壊等による回収可能性の低減等のリスクの発生は該当せず、むしろ近年のサステナブル投資への機運の高まりは当社において大きな事業機会と捉えております。

当社は、環境への取組みにおいて、「良いものを受け継ぎ長く使う、ストック型・循環型社会の形成に貢献する」、「地球環境に配慮した、良質な住宅の普及を促進する」との考え方をベースに企業活動を行っております。

上記の考え方に基づき、当社は、気候変動を含む環境課題への対応を重要な経営課題の一つと捉え、今後も省エネルギー性に優れた住宅の普及をより促進することで、温室効果ガス排出量の削減に貢献してまいります。

- ※1 RMBSとは、Residential Mortgage-Backed Securitiesの略称です。住宅ローン債権を裏付け資産として発行される証券のことで、グリーンRMBSは、その中でも高い環境改善効果が期待される住宅を取得するための住宅ローンを裏付け資産として発行されるものを指します。

- ※2 「スーパーフラットS」とは、「お客さまが民間金融機関が提供する住宅ローンを返済できなくなった場合に、住宅金融支援機構が民間金融機関に対し保険金の支払いを行う」という住宅融資保険(保証型用)のしくみを用いた当社独自の商品であり、そのうち住宅金融支援機構が定める基準を満たす住宅について、当初一定期間の金利を引き下げる【フラット35】Sの制度を利用した住宅ローンを指します。

気候変動に関連するリスクおよび機会の識別・評価

気候変動に関連するリスクおよび機会の識別・評価については、持続可能な発展の下で気温上昇を1.5℃以下に抑えるシナリオ(1.5℃シナリオ IPCCのSSP1-1.9シナリオなどを参照)と、化石燃料依存型の発展の下で気候政策を導入しない最大排出量シナリオ(4℃シナリオ IPCCのSSP5-8.5シナリオなどを参照)の2つのシナリオに関し、TCFD提言に沿って2050年の状況を検討しました。

また、短期(5年)、中期(10年)、長期(30年)の時間軸で気候変動に関連するリスク(移行リスク、物理的リスク)および機会を定性的に分析しています。

気候変動に関連するリスクと主な取組み

シナリオ分析におけるリスクと主な取組み

| カテゴリー | 主なリスク | 発現 時期 |

財務 インパクト |

主な取組み | |

|---|---|---|---|---|---|

|

移行 リスク |

政策と法 | 政府による省エネ政策の推進により、【フラット35】の制度が変更になる可能性がある。省エネ技術基準が強化された場合、基準を満たさず【フラット35】の融資ができない新築住宅が増加し、「フラット35」組成額が減少、これに伴い営業収益も減少。 | 中期~ 長期 |

大 |

・中古住宅への住み替えや省エネルギー性の高い住宅への改修を支援することで、住宅の維持保全・維持管理や省エネルギー性に配慮した住宅ローンの提供機会を増やし、収益拡大につなげる。 ・住宅ローン業界全体で省エネルギー化を推進する政策の実施を政府へ働きかけることを検討。 ・当該政策の実施を求め業界活動の推進を検討。 |

| テクノロジー | 本社や営業所の建物、照明、空調、サーバー等を省エネルギー性能の高いものへ転換することなどにより、短期的には販管費(イニシャルコスト)が増加。 | 短期 | 小 | ・中長期的には販管費(ランニングコスト)の削減につながるため、コストコントロールを適切に実施し、中長期的な視点を踏まえ設備投資を実施していく。 | |

| 政策と法/ テクノロジー/ 市場 |

炭素税、木材伐採規制、プラスチック規制、建築物省エネ法の規制強化やZEHの義務化などの導入に伴う建設資材(内装・住宅設備等を含む)の高騰により住宅価格が上昇。消費者の住宅購入意欲の低下を招き、住宅ローン組成額が減少、これに伴い営業収益も減少。 | 中期~ 長期 |

小 |

・新築住宅の価格上昇に伴い、消費者の購入意欲の低下や中古住宅への需要転換に備え、月々返済額軽減などの金融サービスの推進を加速させる。 ・中古住宅を取扱う事業者とのリレーションをさらに強化し、中古住宅に強い住宅ローン会社としての地位の確立に向け各種施策を検討。 |

|

|

物理的 リスク |

急性/ 慢性 |

風水害等の激甚化により、ハウスメーカーの災害対策が機能不全に陥ること、ヒートストレスによりハウスメーカーによる熱中症対策が機能不全に陥ること等により、住宅ローン提供予定建物の工期が遅延し、消費者の購入意欲が低下、住宅ローン組成額が減少、これに伴い営業収益も減少。 | 短期~ 長期 |

中 |

・当社の認知度を高めるため、災害情報を消費者に伝えるサービス等の提供を検討。 ・災害に強いサービスの付加的提供を検討。 |

| 急性 | 風水害等の激甚化により、店舗等が被災し、復旧費用や営業停止による損害(営業収益の減少、営業費用)が発生。 | 短期~ 長期 |

中 |

・事業継続計画に関する事項を規定、随時見直しを実施。 ・安否確認システムを導入、更なる機能の改善を図る。 |

|

当社の主要商品である「フラット35」は、住宅金融支援機構と当社が提携して提供する住宅ローンです。

住宅金融支援機構は、脱炭素社会の実現に向けた取組みを加速させるため、新築住宅における【フラット35】の省エネ技術基準の見直しを実施しています。2023年4月からは、全ての新築住宅において、断熱等性能等級4以上かつ一次エネルギー消費量等級4以上であることが必要となり、今後も省エネ技術基準は、一層強化されていく可能性があります。

住宅金融支援機構による省エネ技術基準の強化により、当該省エネ技術基準を満たさず【フラット35】の融資ができない新築住宅が増加するリスクがあります。

当社は、住宅ローン業界全体で省エネルギー化を推進する政策の実施を政府へ働きかけることや、当該政策の実施を求める業界活動の推進など、脱炭素社会の実現を目指す活動を検討してまいります。

また、当社は、マテリアリティ(※3)として策定した「温室効果ガス排出量の抑制」による環境負荷の軽減および気候変動への対応として、住み替え事業を通じた中古住宅の流通促進によるストック型・循環型社会の形成に注力し、中古住宅の流通促進を通じた廃棄物の削減に寄与することを掲げております。

中古住宅への住み替えや省エネルギー性の高い住宅への改修を支援し、住宅の維持保全・維持管理や省エネルギー性に配慮した住宅ローンの提供機会を増やすことで、温室効果ガス排出量の削減および収益拡大を目指してまいります。

さらに、1.5℃シナリオにおいては、炭素税、木材伐採規制、プラスチック規制の導入、建築物のエネルギー消費性能の向上に関する法律(建築物省エネ法)の規制強化やZEH(ネット・ゼロ・エネルギー・ハウス)の義務化などに伴う建設資材等の高騰の影響を受け、住宅価格が上昇し、消費者の住宅購入意欲の低下から住宅ローン組成額が減少するリスクがあります。

当社は、新築住宅の価格上昇に伴う、消費者の購入意欲の低下や中古住宅への需要転換に備え、月々返済額軽減など新たな金融商品やサービスの導入を加速するとともに、中古住宅を取扱う事業者とのリレーションをさらに強化し、中古住宅に強い住宅ローン会社としての地位の確立に向けて取り組んでまいります。

4℃シナリオにおいては、2050年には日本付近の台風の強度は強まり、個々の台風の雨量も増加することが予測されております(※4)。また、洪水の発生頻度は、2040年で約4倍となるとされています(※5)。

このような風水害等の激甚化により、ハウスメーカーの災害対策が機能不全に陥ること等により、住宅ローン提供予定建物の工期が遅延し、消費者の購入意欲の低下を招き、住宅ローン組成額が減少するリスクがあります。

当社は、災害情報を消費者に伝えるサービス等の提供を通じて当社の認知度を高める施策や、災害に強いサービスの付加的提供を検討します。

また、風水害等の激甚化により営業所等が被災し、営業停止に陥ること等による損害発生のリスクに備え、事業継続計画に関する事項を随時見直してまいります。

- ※3 当社はESG視点の経営優先テーマ「マテリアリティ」を策定し、コーポレートサイトに掲載しています(https://www.sbiaruhi-group.jp/sustainability/materiality)。

- ※4 気象庁「日本の気候変動2020」(詳細版)

- ※5 国土交通省 気候変動を踏まえた治水計画にかかる技術検討会「気候変動を踏まえた治水計画のあり方提言」

気候変動に関連する機会と主な取組み

シナリオ分析における機会と主な取組み

| カテゴリー | 主な機会 | 発現 時期 |

財務 インパクト |

主な取組み |

|---|---|---|---|---|

| テクノロジー | 省エネルギー性能の高い住宅向け融資を裏付け資産とすることで、投資家にとって投資価値の高いグリーンRMBSを提供することが可能。従来のRMBSと比べて有利な条件で発行することで、省エネルギー性能の高い住宅を購入する顧客に対し、有利な条件で住宅ローンを提供することが可能となり、営業収益の増加につながる。 | 短期~ 長期 |

大 |

・当社は、日本で初めてグリーンRMBS を発行し、省エネルギー性に関する一定の基準を満たす住宅を対象とした住宅ローン「スーパーフラットS」の実行のため、資金調達を実施。 ・今後もグリーンRMBSによる資金調達を継続するとともに、開示内容の充実を図ることで、より投資価値が高く有利な条件で発行につなげる。 ・中古住宅への住み替えや省エネルギー性の高い住宅への改修を支援することで、住宅の維持保全・維持管理や省エネルギー性に配慮した住宅ローンの提供機会を増やし、収益拡大につなげる。 |

| 市場 | 消費者の嗜好がエネルギー効率の高い住宅へと転換していく中で、気候変動に関する課題の改善に資する住宅を購入する顧客に対する優遇ローンを提供することで、営業収益が増加。 | 短期~ 長期 |

大 |

・購入物件の選択が、環境保全・気候変動対策になることを消費者に対し打ち出し、エネルギー効率の高い住宅購入を誘導する施策の実施を検討。 ・このような視点の商品戦略への取込みを検討。 |

| 評判 | ESG投資の機運が高まる中、気候変動に関する課題への取組みや非財務情報の開示姿勢が投資家からの企業評価に直結する。気候変動に対する積極的な取組みや非財務情報の開示により、当社への投資を促し、株価上昇につながる可能性がある。 | 短期~ 長期 |

大 |

・当社は、コーポレートサイトにおいて、サステナビリティ、気候変動に関する課題に対する取組みを開示している。今後も更なる開示の充実を図る。 ・投資家の動向を注視しながら、グリーンRMBSの発行を通じて、省エネ技術基準を満たす住宅を対象とする貸付金の資金調達に取組む。 |

| 政策と法 | ストック住宅の省エネ改修施策の強化により、高品質の中古住宅の流通・需要が増加することで、中古住宅に強い住宅ローンが選好され、営業収益の増加につながる可能性がある。 | 中期~ 長期 |

中 |

・省エネ改修資金に対するサービスの提供を検討。 ・改修に伴う物件の価値を評価し、中古住宅の流通を促進する施策を検討。 |

| 評判 | 気候変動に関する課題の改善に資する住宅ローンの提供姿勢が企業評価に直結。積極的であると受け止められることで、他の住宅ローン提供会社と比較して競争優位になり、営業収益の増加につながる。 | 短期~ 長期 |

中 |

・当社は、コーポレートサイトにおいて、サステナビリティ、気候変動に関する課題に対する取組みを開示している。今後も更なる開示の充実を図る。 ・ESG委員会を設置し、気候変動に関する課題に対する対応を組織的に推進。今後も実効性のある組織運用に努める。 ・SBIアルヒ グリーンファイナンス・フレームワークについて、日本格付研究所の評価を受けている。引き続き高評価を維持すべく各種施策を実施する。 |

近年、サステナビリティに特化した投資戦略の運⽤資産残⾼は急速なペースで増加しています。具体的には、2019年に146.1兆円であった国内のサステナブル投資残高(債権)は、2020年に180.1 兆円、2021年に302.9兆円と推移しています(※6)。

このような機運が将来的にますます高まることが予想される中、当社は投資家にとって投資価値の高いグリーンRMBSを発行することで、省エネルギー性能の高い住宅を購入する顧客に対し、より有利な条件で住宅ローンを提供することが可能となります。これにより、住宅ローン組成額が増加し、営業収益が増加する可能性があり、これは当社にとって大きな機会と捉えております。

当社は、現在、マテリアリティに掲げる「温室効果ガス排出量の抑制」による環境負荷の軽減および気候変動への対応の一環として、省エネルギー性に関する一定の基準を満たす住宅を対象とした住宅ローン「スーパーフラットS」を裏付け資産としたグリーンRMBSを発行し、資金調達を実施しております。今後もグリーンRMBSによる資金調達を継続するとともに、より有利な条件で発行する取組みを実施していくことで、顧客が省エネルギー性能の高い住宅を購入する支援を行い、脱炭素社会の実現に向けた取組みを進めてまいります。

また、当社はマテリアリティの一環として、中古住宅の流通促進を通じた温室効果ガス排出量の削減への取組みに注力しています。中古住宅への住み替えや省エネルギー性の高い住宅への改修を支援することにより、住宅の維持保全・維持管理や省エネルギー性に配慮した住宅ローンの提供機会を増やし、収益拡大を目指します。

市場の動向においては、将来的に、消費者の嗜好がエネルギー効率の高い住宅へ転換していくことが予想されます。気候変動に関する課題の改善に資する住宅を購入する顧客に対する優遇ローンを提供することは、営業収益の増加につながる機会と考えます。

当社は、購入物件の選択が、環境保全・気候変動対策になることを消費者に打ち出し、エネルギー効率の高い住宅購入を誘導する施策の実施を検討いたします。

さらに、1.5℃シナリオの世界観においては、投資家の気候変動に関する課題への関心や企業の果たす役割への期待が益々高まることが予想される中、気候変動に関する課題への取組み状況・非財務情報の開示姿勢が投資家からの企業評価に直結することから、積極的な情報開示の実施は、当社の企業価値向上・株価上昇につながる機会と捉えております。

当社は、コーポレートサイトにおいて、サステナビリティ、気候変動に関する課題に対する取組みの状況を開示しておりますが、今後も更なる情報開示の充実に取り組んでまいります。

- ※6 NPO法人日本サステナブル投資フォーラム サステナブル投資残高調査2021

リスク管理

当社では、ESGタスクフォースにて、気候変動に関する課題についての情報収集・調査を実施の上、財務的影響を与える可能性のある気候変動に関するリスクおよび機会の識別・評価を行っております。特に重要と評価されたリスクおよび機会については、ESG委員会の場でその評価結果を議論し、その内容を取締役会へ報告します。

また、当社は、気候変動に関するリスク・機会を管理するプロセスを次のとおり構築しました。今後、脱炭素社会の実現に向け、適切に管理・運用してまいります。

事業の重要なリスクおよび機会として特定・評価された気候変動に関するリスクおよび機会は、ESG委員会にて対応策を検討・立案し、ESG委員会の委員長であるCEOから当該対応策の推進部署が割り当てられます。推進部署は、必要な対策と行動計画を作成し、計画を実行します。 当該行動計画の進捗管理については、組織の総合的リスク管理部門であるリスク管理室が実施します。

リスク管理室は、リスクの管理状況、リスクモニタリングの結果に関する事項を、代表取締役社長、リスク管理部門担当役員を構成員に含むERM委員会に報告します。

なお、ESGタスクフォースの構成員には、リスク管理室の構成員も含むこととしており、ESGタスクフォースで収集した情報や調査結果および識別・評価したリスクおよび機会の内容は、リスク管理室に連携されることとなっております。

指標と目標

当社は、近年、サステナビリティへの取組みを推進し、ESG方針の策定、推進体制の整備、開示の充実を図ってまいりました。

当社の温室効果ガス排出量は、The Greenhouse Gas Protocol(GHG Protocol)の区分に従って算定し、 当社のサステナビリティページにて公開しています。

当社は、商品・サービスの生産に伴う温室効果ガスの排出はありませんが、脱炭素社会の実現に向け、本社や営業所での日々の事業活動で使用する電力における再生可能エネルギーの活用や、環境負荷の少ない空調設備を利用した建物の拠点としての利用等、温室効果ガスの排出量削減の取組みを加速させてまいります。

また、シナリオ分析において識別・評価したリスクおよび機会への取組みについて、KPIを設定し、モニタリングを実施すべく進めてまいります。